嗐!印度半导体

0赞印度的造芯梦又双叒被打击了,富士康连夜跑路,不跟你合作造芯片了。

近年来随着中美摩擦加剧,缺“芯”爆发,印度频频开出半导体补贴政策,继续复制中国政策,搞半导体外资引进。而富士康退出印度造芯计划这事,再一次印证了印度“投资地狱”、“外企坟场”的环境。

印度是经济增长最快的经济体之一,2030年有望成为世界第三大经济体,印度是全球第二大手机市场,也是全球最大的消费电子市场之一,人口优势、高价补贴让印度市场成为外企产业转移的香饽饽。

与此同时,引进来的外企却纷纷在印度如坐针毡,在印度注册的5079家跨国公司,1777家已经“跑路”。当可口可乐、三星、小米等一大批企业在印度扎根之后,都被印度以各种理由罚款、收高额税金。

到底是养熟了再杀,“印度挣钱印度花,一分别想带回家”。企业们看清真相,退出的退出,学会了及时止损。

芯片厂暂时建不成,印度好歹还有芯片设计,印度是世界芯片设计大国,其“硅谷”班加罗尔国际科技园还是世界上主要芯片设计中心之一。

Cadence、高通、英特尔、AMD、ARM等国际半导体大厂都入驻了印度,印度有全球 20% 的芯片设计人才,有五万名印度人从事芯片设计。

印度半导体市场增长迅猛,预计将从2020年的150亿美元增至63亿美元,到2026年将达到10亿美元。根据KOTRA 孟买贸易中心和印度电子和半导体协会的数据,印度的半导体消费预计将从2019年的210亿美元增加到2025年的4000亿美元。

印度的芯片设计和芯片消费市场一点也不差,然而,印度的电子制造仍然要靠大量进口电子元器件,印度政府统计,截至2020年3月,印度进口价值1.15万亿卢比的电子元件,其中约37%来自中国。

无论是印度自身的愿望,还是西方的推波助澜,印度欲对中国弯道超车,提高芯片自给能力,减少对外依赖已经摆在了台面上。可进军半导体制造,印度真的行吗?

01

不断补贴,不断流产

坎坷的造芯计划

说好的28nm制程变成40nm,如今富士康退出印度半导体计划,或让莫迪的“芯片梦”遭遇挫折。

富士康原本要与印度Vedanta集团创办的半导体合资企业,项目之一是要在印度建立一家芯片厂,生产28纳米12英寸晶圆。印度总理莫迪称其为“印度半导体制造愿景的重要一步”。

失败来得突然,距离他们宣布合作才过了一年多,印度自己的芯片厂止于纸面,据说原因之一是没有找到生产28nm制程芯片的合作伙伴或取得技术授权,即使有40nm制程节点的技术,但因此前对印度政府的承诺不符,政府拒绝提供补助。

建芯片厂是莫迪想要搞半导体的核心,而近些年的印度半导体政策可谓是大溃败,砸钱也花不出去。

2020年的“芯片荒”让印度重新意识到芯片供应的重要性,加上中美科技竞争的持续,2021年,印度高调宣布100亿美元的激励计划,要吸引全球半导体和显示器制造商来印度建厂,增强“印度制造”实力。

政策共吸引三家建厂申请:富士康与Vedanta的合资企业、跨国芯片财团ISMC公司、总部位于新加坡的IGSS风险投资公司。

富士康退出了,ISMC搭档的是高塔(Tower)半导体,但英特尔把高塔买走了,建厂的事被搁置,IGSS则在重新考虑相关投资。总之没有一家公司获得了建厂许可。

除了2021年的补贴计划,21世纪以来,印度每隔几年都会抛出大红包,想要吸引半导体大厂来印度造芯片,但几乎是屡战屡败:

2007年,印度首个半导体政策吸引了众多大厂的目光,当时印度产业配套较差,巨头们实地考察后选择转战中国,如英特尔同年在辽宁大连动工建设了其亚洲第一座晶圆厂。

2011年,100亿美元的新半导体政策,只有以色列的TowerJazz Semiconductor(2020年改名为Tower Semiconductor)来了,直到2019年才在6英寸晶圆里搞定180纳米工艺,之后Tower被英特尔收购,该工厂已被搁置。

2013-2014年,印度政府向财团发芯片制造项目意向书,但都不了了之。

印度造芯片,其实在历史上存在过高光时刻。

早在1962年,印度国有企业旗下的半导体厂就开始造芯片了。

1962年,印度国有的航空航天和国防电子公司BEL开始制造锗半导体,1967年,BEL开始制造发射管、硅器件和集成电路……BEL后因无法达到国际标准,于1987年被迫关闭。

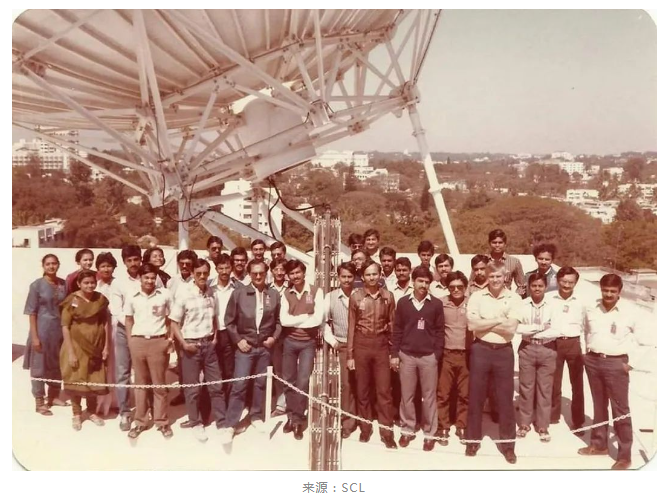

到了80年代,虽然印度唯一的半导体厂商关门,他们还是没放弃自产芯片,不像台湾搞工研院电子所,印度政府出资成立了一家新的国有企业,专做半导体,这家企业名为SCL(Semiconductor Complex Ltd.),于1983年投产。台湾联电成立于1980年,台积电成立于1987年,SCL甚至比台积电还早几年。

1984 年,SCL 以 5000纳米工艺发展到 800纳米技术,当时中国大陆和台湾甚至还没有渗透到晶圆厂领域,在半导体制程上更是一度领先中国台湾。

不过,印度走上了不同的道路。自从1989年的大火摧毁了SCL之后,印度的芯片制造好像就越来越难了。

1989年,SCL包括晶圆厂在内的整个建筑群化为灰烬,起火原因至今是未解之谜。SCL重建花了整整8年时间,直到1997年,这座规划中的6英寸晶圆厂才正式投入使用。

待到1997年印度卷土重来,这个时候一切都晚了。回望1984年SCL搞出了5微米,1987年和当时最先进的0.8微米只落后一个世代,而在十年后的1997年,台积电推出的先进工艺技术已经来到了0.25微米,印度已经落后一大截。

印度还是在2011年向以色列的TowerJazz Semiconductor付了数百万美元,通过技术转让来更新制程,2019年才终于宣布自己能代工180纳米(0.18微米)工艺的芯片。

02

下一个世界工厂?

刨除半导体制造,印度制造也不是那么的一无是处。

客观来看,印度快速的人口增长带来了巨大的人口红利,印度拥有大量会英语的工程人才,有更廉价的劳动力,巨大的国内消费市场形成了闭环,上世纪90年代服务业的软件外包在印度的迅速崛起就是个例子,如今印度已是全球软件产能大国。

电子组装行业这十年,外资纷纷到印度建厂,期间确实尝到了甜头。

以我国为例,几乎所有中国手机厂商都进入了印度市场,最近七年,随着国内手机市场的饱和,我国品牌手机及其产业链在印度持续深耕,在印度这个快速成长的市场中带来了更具竞争力的产品,印度如今成为了全球第二大手机市场。

自2014年以来,vivo、OPPO、小米、金立、传音、Lephone等众多国产手机品牌厂商都开始在印度建设工厂或委外生产,印度已经有40座手机工厂投产,原本以中国为主要制造基地的电子代工企业也已经纷纷进入印度,富士康、伟创力、深圳MCM,闻尚、海派、与德等ODM/OEM企业在印度都已经建厂并投产。

印度电子通讯行业增长快速,外资企业占据印度手机市场8成以上的份额,赚了不少,最直观的就是最近小米被扣48亿元的事件,印度查税企业被冻结的账户资金,其中外资手机企业的利润可以看出,这些年确实获利颇丰。

比起手机制造,三星、联想此前就已经在印度建立自己的组装厂,1997年三星印度厂已经开始生产电视机,随着产线的丰富,巩固了三星在各电子产品领域的地位。三星目前在印度拥有两家组装工厂,其中印度诺伊达工厂为目前全球最大手机工厂,年产量达 1.2 亿台,三星全部智能手机产量中,在印度的手机产量将会占一半。此外三星还在诺伊达设立了五座研发中心,一座设计中心。雇佣员工超过7万人。

而在三星Display之前,国产显示面板厂商及模组厂商就已经进入印度建立显示模组、摄像头及指纹模组厂,如合力泰、华星光电、天马微电子。

比亚迪早在2007年进入印度市场,为手机制造商生产电池和零部件。2013年,比亚迪开始与Megha Engineering在印度建造电动巴士。

印度制造,除了外资的身影,不得不提“印度第一财团”塔塔集团。塔塔之于印度,就像三星之于韩国,印度人一生,除了税收、死亡,都离不开塔塔。塔塔集团营收占印度GDP的6%左右,业务涵盖:能源、工程、汽车、通信、纺织、信息技术、材料、服务、消费、化工等领域,旗下拥有100多家企业,其中上市企业30余家,包含塔塔钢铁、塔塔汽车等世界500强企业。

塔塔集团自然成为了印度想要塑造自身在全球产业链重要位置的企业,除了芯片,塔塔集团正在洽谈收购iPhone代工厂商纬创在印度的工厂,计划制造新能源汽车、动力电池、生产可再生能源、开发一站式超级APP等等。

该有的都有了,新一轮大国竞备半导体的浪潮中,芯片制造还是那个印度政府无法割舍的蛋糕。

毕竟论半导体产业,众多半导体巨头都在印度设有分公司,如AMD、ARM等,印度在芯片设计人才上并不缺,拥有较丰富的芯片设计经验,印度还有本土芯片设计公司,印度工程服务公司L&T Technology Services (LTTS),从事包括从制造设计到晶圆创建的尖端工作,涵盖整个产品生命周期,凭借超过25种成功的 ASIC 和 FPGA 产品以及80多项专利组合,该公司已确立了自己作为主要参与者的地位。三星电子印度R&D研究所在多摄像头解决方案、电视、数字应用程序、5G、6G、超宽带无线通信协议等多个领域申请了7500个以上的专利。

此外Cadence、高通、英特尔等公司均在印度设厂,其中高通在印度拥有最大的研发中心。AMD近期更是宣布,未来五年将在印度投资约4 亿美元,将在班加罗尔科技中心建立其最大的设计中心,五年内创造3000 个新的工程职位。AMD 的新园区使其在印度的办事处数量增加至10 个,目前在印度已拥有超过6500 名员工。

德勤合伙人 Kathir Thandavaryan 对 BBC表示:“印度拥有全球 20% 的芯片设计人才,有 50,000 名印度人从事这项工作。”

印度的半导体产业多以芯片设计或为客户提供解决方案为主,半导体高度依赖进口。这在电子产品上也很明显,虽然本土组装率高了,但大量零部件和机械设备依赖进口,根据 Comtrade 数据,2018 年印度电子出口额占其全球出口总额的4%,整体出口规模较小,而电子相关进口额占其全球进口总额的 10%,呈现明显的电子相关产品贸易逆差,印度距离它真正的本土化制造愿景还有距离。

03

印度造芯,为什么这么难?

随着这些年的产业转移,印度和越南、菲律宾等东南亚/南亚国家逐步承接了部分封装、零部件及组装业务,印度在其中的国土面积、人口优势都很明显,印度芯片需求巨大,德勤(Deloitte)表示,印度占全球芯片需求的5%,由于智能手机、消费电器和自动驾驶汽车等新趋势的普及,到2026 年这一数字可能会翻一番。

那么,印度的芯片制造为何屡屡受挫?

目前印度想做芯片制造大国,面前有好几座大山,它们分别是营商环境、基础设施水平和高科技产品制造经验。

印度半导体和中国台湾发展半导体处于同一时期,但营商环境、水电供应这两个方面严重拖后腿。

印度遭人诟病的行政效率、保护主义规则都跟营商环境相关。印度喜欢对外企“养羊杀羊”,在立法、税收等方面都很任性和随意,加之错综复杂的监管体系,营造出充满挑战的营商环境。

许多外企在印度没落户几年就纷纷撤退,从2014年到2021年,总计有两千七百多家跨国公司退出了印度市场,如亚马逊、沃达丰、可口可乐等众多欧美跨国公司都没法在印度站稳脚跟。印度公司事务部国务部长拉奥·辛格表示,截至2022年7月27日,在印度注册的5079家跨国公司,已经有1777家“跑路”了。

不止是三星、vivo、小米被印度花式挤税,可口可乐、福特、沃达丰都被印度税收坑过。同为苹果代工的纬创,因“水土不服”及利润太低,宣布退出苦心经营了15年的印度市场。

造芯片和电子组装不同,前期投入资金巨大,即便有巨大的美元百亿补贴,在决定建厂之前恐怕都要先掂量清楚其中的成本和收益,富士康可能就意识到了后期的凶多吉少。

据悉富士康在和印度政府打交道时,监管问题上严重被拖延,各种审批手续迟迟没下文,连莫迪承诺“负担成本一半”的政府补贴都批不下来。早在1960年代,仙童半导体想把封测外包,但看到印度腐败的官僚体系之后,最终去了马来西亚、菲律宾。

从基础设施上来看,晶圆厂对水电需求量极大,同时要求稳定的供电和供水,是个大工程。

印度的电力短缺制约了其经济发展,尽管近40年来其电力装机在以平均每年6.58%的速度增长,但电力缺口平均仍在10%左右,峰荷时甚至高达到15%以上,印度近年来正在加快电力建设,补足短缺。

印度是世界上淡水资源最丰富的国家之一,但没法有效利用水资源。印度水利工程拉胯,面对丰富的水资源,当局不想着修建水利工程,却总是打深井不断掠夺地下水资源,水灾和干旱往往神奇地同时存在,旱的旱死,涝的涝死。

印度的人力资源还存在两极分化,高科技产品制造经验不足。

诚然,硅谷的印度工程师和中国工程师不相上下,在欧美科技企业的领导岗位上,印度人明显表现出优势,如微软、谷歌、Adobe、诺基亚、global foundry、闪迪的CEO,软银集团的副董事长也是印度人。

落地在熟练工稀少的印度芯片厂,工厂管理人员和核心的技术岗位都需要派驻,一线工人还要花成本培训,造芯片的高投入恰恰要求了高良率和高回报率,虽然印度工人工资成本低,但在效率和不良率这两方面的隐性成本上,印度工人并不占优势。

综合来看,印度想建芯片厂,或者是建一家成功的芯片厂,不止是摇晃着钱袋那么简单。

2022年12月,一项更大投资的新“五年计划”启动,巨大的投资滚滚而来,塔塔集团接下任务,计划在未来五年内投资900亿美元,希望在未来数年内在生产印度本土生产芯片,让印度成为全球芯片供应链的关键玩家。

半导体制造壁垒高,平均需要20多年才能有一家成功的芯片厂。印度却想一步到位,希望18个月内搞定半导体生产,创造“一个国家建立起一个新产业的最短时间记录”,似乎缺乏从基础做起的耐心。

在全球范围内,欧盟、美国、日本、韩国等同一时间在竞相采取措施提高各国的芯片竞争力,印度半导体的激励政策只是众多政策之一,印度要成为芯片强国,还要面临许多对手和绊脚石。

原文链接:https://mp.weixin.qq.com/s/iulu3YtS6mvJQQVD7X1SqA

电子技术应用专栏作家 芯世相